当記事では、僕のおすすめ銘柄を紹介します。

今回の対象銘柄はP&G。

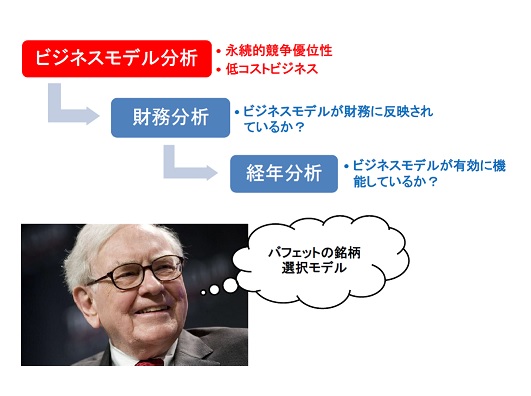

銘柄分析にあたっては、バフェット流銘柄選択をベースに、日本人サラリーマン向けに修正した手法で分析します。。

具体的な分析方法については、以下の記事をご覧ください。

▼バフェットの銘柄選び実践のポイントを日本のサラリーマン視点で徹底解説

まずは、オープニングトークからはじめます。

オープニングトーク

まずは、赤ん坊の時は紙おむつのパンパース。

女性向けの吸水ケアブランドのウィスパー。

洗濯では、洗剤のアリエールやボールドや柔軟剤のレノア。

食器洗いにはジョイ。

匂い消しや除菌にはファブリーズ。

ヘアケアだとパンテーンやハーバルエッセンス、H&Sと、何と言ってもヴィダルサスーン。

化粧品ではSK-II。

髭剃りでは、ジレット、ブラウン。

ブラウンオーラルBでは電動歯ブラシを展開しているね。

あと、大正製薬が出しているのど飴のヴィックスメディケイテッドドロップは、2002年にP&Gから国内での無期限使用権と販売権を取得して、2003年に自社ブランド化したんだよね。

ヴィックスヴェポラップの方は、2003年にP&Gと総代理店契約を結んで2004年から販売している。

代表的なところで、こんなもんかな。

スゲーんだぴょん!

企業概要

P&Gの企業情報をヤフーファイナンスから引用しましょう。

プロクター・アンド・ギャンブルは米国の一般消費財メーカー大手。

主に「P&G」ブランド名で家庭用品、パーソナルケア用品、工業用製品の製造・販売に従事する。

大型小売店などを通じ、ヘアケア・スキンケア用品、電気かみそり、歯ブラシ・歯磨き粉、衣料用洗剤・消臭剤、紙おむつなどベビー用品など幅広い製品を世界中で販売する。

本社所在地はオハイオ州シンシナティ。

ここから読み取れることは、3つあります。

- 家庭向け生活必需品の販売

- 製造コストが低く大規模な技術革新にさらされにくい

- 消耗品が多いため、継続的な販売が容易

ただ、これだけじゃP&Gのすごさは、まったく読み取れないのですよ。

オープニングトークにも書いた強力なブランドを大量に持っています。

これが、上記の3つと組み合わさった時、P&Gと言う最強の企業が誕生するのです。

ビジネスモデル

ビジネスモデルを永続的競争優位性と低コスト構造の2点から分析します。

永続的競争優位性

家庭用洗剤、パーソナルケア用品において、世界中で多くのブランドを展開している。

いくつか例を挙げると、パンパース、マックスファクター、SK-Ⅱ、ヴィダルサスーン、パンテーン、アリエール、ボールド、ジョイ、ファブリーズ、ジレット、ブラウン、ヴィックスなど。

これらを源泉として、P&Gは永続的競争優位性を持つと判断します。

低コスト構造

IT系などの様に日々技術革新にさらされることのない、家庭用品の分野なので、低コストモデルと言っても良いでしょう。

生産ラインの短期間での陳腐化による頻繁な設備投資も考えにくいビジネスモデルです。

財務分析

財務分析では、ビジネス分析が財務に反映されている裏付けをするために分析します。

したがって、基準値を下回る場合もまれにありますが、継続性が見られない場合や、業態による特性等に起因する場合は、許容する場合があります。

主な項目としては、粗利益率、研究開発費、純利益率、長期借入金などを見ます。

営業キャッシュフローを見る方も多く、僕自身も参考値としては常に見ていますが、多くの場合純利益の方がシビアにチェックできます。

以下、2019年6月30日づけの決算にもとづいて記述します。

粗利益率(基準値:40%以上)

49.40%

問題ありません。

研究開発費(なし。又は利益を圧迫しない)

なし。

問題ありません。

純利益率(基準値:12%以上)

17.58%(補正値)

2019年6月30日づけの決算では、特別損失としてジレットの評価損80億ドルを出していたので、その分を補正しています。

これは、実際に支出が発生したわけではなく、為替の変動やシェービング需要の低下、競争の激化を根拠としたP&Gの経営判断により、評価損として吐き出しただけです。

そして、当のジレットの事業自体は堅調ですし、特別損失を出しても、純利益は約39億ドルです。

先を見越した経営判断はむしろ好材料でしょう。

問題ありません。

長期借入金/純利益倍率(5倍以下)

1.71倍

問題ありません。

経年分析

経年分析は、ビジネスモデルが有効に機能している事をチェックするために実施します。

しかしながら、現実の経済や経営は教科書とは違うので、教科書通りに成長しているってことはあまりありません。

なので、この分析では大局を見る姿勢が必要になります。

EPSが継続的に成長していること

P&GのEPSの推移を以下に示します。

▼P&GのEPS推移

- 2009年6月末 $4.26

- 2010年6月末 $4.11

- 2011年6月末 $3.93

- 2012年6月末 $3.66

- 2013年6月末 $3.87

- 2014年6月末 $4.01

- 2015年6月末 $2.44

- 2016年6月末 $3.69

- 2017年6月末 $5.59

- 2018年6月末 $3.66

- 2019年6月末 $1.36(ジレット暖簾代の特別損失)

結構ぶれていますが、2019年の特別損失計上時以外は基本的に安定しています。

もちろん、常に上昇傾向であることが望ましいですし、時間軸の切り取り方ではそのような傾向も示せます。

しかし、10年から数十年を見据える長期投資においては、当然ながら波があります。

なので、一時的にある程度は下がっても、戻し返す力と全体的な力強さをここではみます。

そして、その点でP&Gは合格と判断します。

ROEの10年間の平均値が12%以上であること

2010年から2019年までの平均値は16.72%です。

問題ありません。

日本人投資家が米国株に長期投資するための条件

日本人が、米国株に投資する時のウィークポイントは、米国現地の状況を肌で感じる事ができないことです。

そのため、日本人投資家が米国株に長期投資するための条件を2つ作りました。

1つ目の条件が、日本にも進出していてブランド力が実感できることです。

それも、専門家ではなく、一般のサラリーマンが実感できること。

2つ目の条件は、その企業の対象市場が多国籍に分散している事です。

米国国内市場だけを対象にしている企業であれば、米国国内の売れ行きを肌で感じられない日本人は確実に出遅れてしまうからです。

日本でブランド力の盛衰が実感できるか?

日本法人を通して、米国本社で展開しているブランドの内代表的なものが日本で販売されています。

問題ありません。

市場が多国籍に分散しているか?

北米、ヨーロッパを中核に、世界180ヶ国以上に市場を展開しています。

問題ありません。

エンディングトーク

逆にそれは、ブランド力を低下させてしまう。

洗剤と髭剃りとか。

つまり、個々の製品ラインのブランドイメージは独立させた方が良い。

その上で、信頼のP&Gと言うコーポレートブランドを確立させることで相乗効果を上げるって戦略だよね。

良く考えられているんだなぴょん。

その程度のことを考えない会社が、ここまで成長できるわけが無いのよ。

投資は自己責任。

リスク管理を徹底して楽しみましょう。