今回のおすすめ本は、ジェレミー・シーゲル教授の「株式投資の未来」です。

シーゲル教授は、前著の「株式投資」の中で株式への長期投資が最強であることを証明しました。

では、どのような株式を選ぶべきなのか?

「株式投資の未来」がそれに対するシーゲル教授自身の回答なのです。

また、「株式投資」については、僕が以前に書いた以下の記事がわかりやすいかと思います。

▼長期投資で株が最強な理由とは? シーゲルの「株式投資」

先端企業より平凡な老舗に投資した方が高リターン?

「株式投資の未来」で最初に主張されていること。

それが成長の罠です。

シーゲル教授はこう書いています。

わたしの調査によれば、事実はまったく逆だった。新興企業や新興業界のリターンは、全体に冴えないどころか、数十年前に創設された老舗企業を、たいていの場合、下回っている

そうして、シーゲル教授がある問いを投げかけます。

1950年に遡って、2003年まで保有するとしたら、IBMとスタンダード・オイル・オブ・ニュージャージー(現在のエクソンモービル)のどちらを買うか?

あなたは、一株当たり売上高、一株当たり配当、一株当たり利益、業界の成長率のすべてにおいて、IBMがエクソンモービルを凌駕しているというデータを既に持っている。

どちらを買うべきか?

IBM?

しかし、トータルリターンを計算するとエクソンモービルの方が利回りが高い。

これが、事実であることをシーゲル教授は提示し、その事実と理由を丁寧に解説します。

一言で言うと、そういう株は人気があるので買い値、つまりコストが高過ぎるってことです。

コストが高ければ利益が減るのは当たり前ですね。

「でも、ずっと人気が続けば、利益は減らないんじゃないの?」

そこには2つの見落としがあるように思います。

一つ目は、新興企業の【熱狂的な人気】は長い目でみると必ず落ちます。

そして二つ目は、配当です。

株価が高いと言うことは株価に対する配当の割合は小さくなります。

「だったら、どうだって言うんだよ?」

配当再投資。

効率的に配当再投資をするためには、配当の割合は高い方が良いのです。

配当再投資はリスクを減らし利益を底上げする

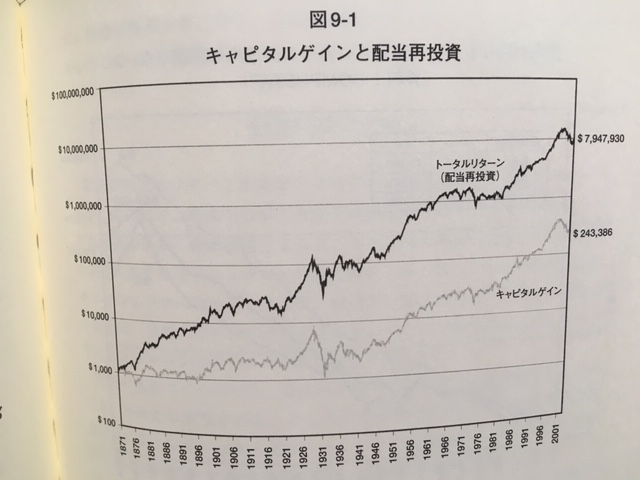

もっとも重要なグラフがこれです。

配当再投資をする場合としない場合で大きく違いますね。

資産の成長が劇的に早くなり、また市場が下落した時の下落幅も小さいのが見て取れます。

ちなみに、このグラフも対数目盛なので、1目盛り上がるたびに10倍になります。

普通のグラフで書くと、比較になりません。

これらの事から、長期投資で大きなリターンを得るためには、成長企業ではなく永続する企業に投資をすべきだと言うことがわかるわけです。

「永続する企業なんてわからんっつーの!」

これに対しても、シーゲル教授は答えています。

シーゲル教授のポートフォリオ戦略

シーゲル教授の基本戦略はD-I-V戦略。

Dは配当(Dividend)

Iは国際(International)

Vはバリュエーション(Valuation)

これらを重視したさまざまな戦略と具体的な推奨ポートフォリオをシーゲル教授は「株式投資の未来」の第5部で公開しています。

これについて興味がある方は、是非とも「株式投資の未来」を読んで下さい。

自分自身でさまざまなポートフォリオを考えるためにも役立つ情報が多いです。

以上で「株式投資の未来」の紹介を終わります。

投資は自己責任。

リスク管理を徹底して楽しみましょう。